今回は有利子負債についてわかりやすく解説します!

会社四季報などで企業の情報を見ていると「有利子負債」という項目が出てきます。

この有利子負債とは何でしょうか?

「何となくわかるけど、利子が有る負債ということぐらいしかわからない、、、」

という人が意外と多いのが現状ではないでしょうか?

この記事では

「有利子負債って負債とは何が違うの?」

「有利子負債ではない負債ってどんなものがあるの?」

「有利子負債の目安はどれくらい?」

というよくある疑問を1つずつ解消していきます。

有利子負債についての理解を高められるように初めての方にもわかりやすく解説します!

目次

有利子負債とは?

有利子負債とは、その漢字通り、利子の有る負債=利息を付けて返す必要がある負債のことです。

- 金融機関からの借入金

→銀行からの借金などを指します。 - 社債

→企業が資金調達のために発行している債券 - コマーシャル・ペーパー

→優良企業が短期で資金調達をするために発行する無担保の約束手形

※社債に似ているが短期で返還する必要がある

などが有利子負債に該当します。

「資金調達のためにお金を借りて、利息を付けて返す。」

という一般的にイメージしやすい借金が有利子負債ということです。

「有利子負債の残高がどれくらいあるか?」

というのは、その会社の財務状態が安全であるかの分析=安全性分析において重要な指標の1つとされています。

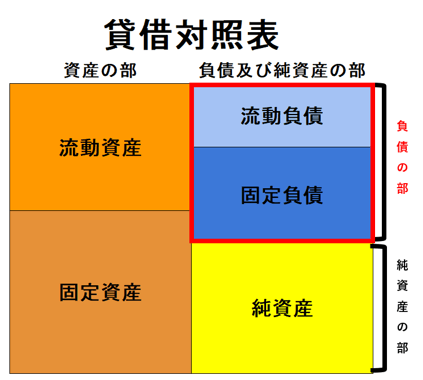

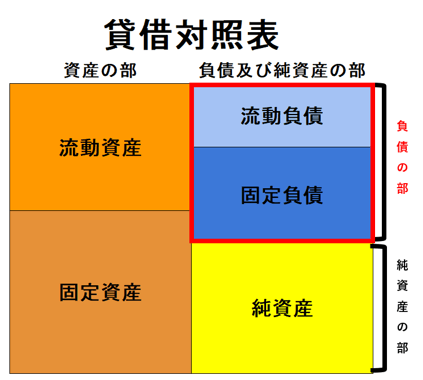

この有利子負債は貸借対照表の右上の赤枠部分:負債の部に計上されます。

負債(他人資本)との違いは?

「貸借対照表の負債と有利子負債って金額が一致しないけど、何が違うんだ??」

と以前、私はずっと疑問に思っていました。

この違いは利子のつかない負債を含むかどうかです。

違いがあるというより、負債>有利子負債、という関係で「負債の中に有利子負債が含まれる」イメージです。

先ほどの貸借対照表の図でいうと

有利子負債は右上の負債の部に含まれますが、負債の部は有利子負債だけで構成されているわけではありません。

利子のつかない負債と有利子負債の違いは?

負債の部には、利子がつかない負債も含まれます。

利子がつかない負債というのは

- 買掛金

- 支払手形

- 未払い金

- 未払い法人税等

などが該当します。

買掛金は商品を買ったけど、まだお金を払っていない状態。

支払手形も手形があるかどうかで買掛金とほぼ一緒。

未払い法人税はまだ払っていない法人税。

こう見ていくと、利子がつかない負債は、通常の会社経営で発生する必要経費でまだ支払っていないお金という要素があります。

一方で、有利子負債は資金調達のための借金という要素がありますね。

有利子負債は決算書に記載されてる数字以上にお金を払う必要がある

また、有利子負債は決算書に記載されている金額に加えて、毎年利息を支払う必要があります(支払利息)。

そのため決算書に記載されている金額以上の現金が出ていくことになります。

この点も利子がつかない負債と違う点です。

借金というイメージからは当たり前かもしれませんが、

「借りたお金以上のお金が将来出ていく。」

ということが有利子負債で資金調達する場合の注意すべき点です。

有利子負債は少ない方がいいの?

借金という要素がある有利子負債はなんとなくイメージが悪いですが、少ない方がいいのでしょうか?

確かに会社のお金を稼ぎだす力や保有している資産の規模に対して、有利子負債が多すぎる場合は利息の支払いが大きな負担になり、会社の経営に悪影響を与えてしまいます。

そのため、有利子負債の割合が多すぎる会社は財務状況が危ないと捉えられて、投資家から避けられる傾向にあります。

ただ、有利子負債が全く無い状態がベストだとは一概に言えません。

なぜなら、会社を成長させるための設備投資をしたり、事業を積極的に拡大すべき時に

「借金はしたくない。」

という理由で有利子負債を活用しないのは、会社の成長チャンスを逃してしまうからです。

タイミングが良い時に有利子負債を活用して投資に回したおかげで、有利子負債により発生する利息よりもはるかに多くの利益を上げられることだって多いのです。

※もちろん、それを有利子負債に頼らず出来るなら、素晴らしいことです。

要は有利子負債=悪、なのではなく、有利子負債に頼り過ぎることが良くないということです。

私が働いている会社も普段は無借金経営ですが、新規出店を増やして市場のシェアを奪いに行く時などは有利子負債を積極的に活用しています。

このように有利子負債は活用の仕方で経営にプラスにもマイナスにもなりうるもの。

バランスが大事なのです。

有利子負債の目安はどれくらい?

では、有利子負債の目安はどれくらいなのでしょうか?

有利子負債の金額が適正かどうかのチェックには有利子負債比率を使います。

有利子負債比率とは?

有利子負債比率とは、

「貸借対照表における自己資本に対して有利子負債がどれくらいあるか?」

をチェックする財務指標です。

有利子負債自己資本比率とも呼びます。

有利子負債比率の計算式

有利子負債比率の計算式は

有利子負債比率(%)=有利子負債 ÷ 自己資本 × 100

で計算することが出来ます。

有利子負債比率の目安はどれくらい?

基本的に、有利子負債比率が100%以内であれば、有利子負債の金額は適正だとよく言われます。

目安としては100%以内であれば、ある程度財務は健全だと言えます。

ですが、投資家の中には「50%以内が安全と判断する基準」と主張している人もいます。

全業界の全体的な目安としては100%以内と説明しましたが、有利子負債の活用度は業界やビジネスモデルによって大幅に違いがあります。

そのため、他業界と比較するのはほとんど意味がありません。

比較するなら、業界の同業他社と自社を比較しましょう。

有名企業の有利子負債比率はどれくらい?

では有名企業の有利子負債比率はどれくらいでしょうか?

まずは誰もが知っている有名企業がどれくらいなのかをチェックします。

- ディズニーランドを運営するオリエンタルランド:13.5%

- 楽天市場を運営する楽天:159.3%

- 世界でも有名なトヨタ自動車:101.4%

- ZOZOTOWNを運営する株式会社ZOZO:97.1%

- フリマアプリ国内首位のメルカリ:103.5%

オリエンタルランドが突出して有利子負債比率が低いのがわかります。

有名な企業でも有利子負債比率が100%前後のところが多いのは意外ですね!

では同業他社で比較する例としてコンビニ業界を例として出してみます。

- セブンイレブンを運営するセブン&アイホールディングス:43.8%

- ファミリーマートを運営する株式会社ファミリーマート:37.4%

- ローソンを運営する株式会社ローソン:112.0%

※2020年1月現在の最新の楽天証券データを参考に作成

同じコンビニ業界でもローソンは比較的有利子負債比率が高く、セブンやファミリーマートは50%以下でした。

このように業界ごとの有利子負債比率や1つの会社の数年間の期間比較をしてみると、それぞれの会社の成長戦略や財務の推移が少しは読み取れてくるはずです。

合わせて読みたい関連記事はこちら!

会計を徹底的に勉強するメリット!会計を学ぶと圧倒的にビジネスレベルが上がる理由とは!?

他人資本とは!?「負債とは違うの?」という疑問から自己資本との違いまでわかりやすく解説